Cambios en las prácticas crediticias de China en América Latina y el Caribe

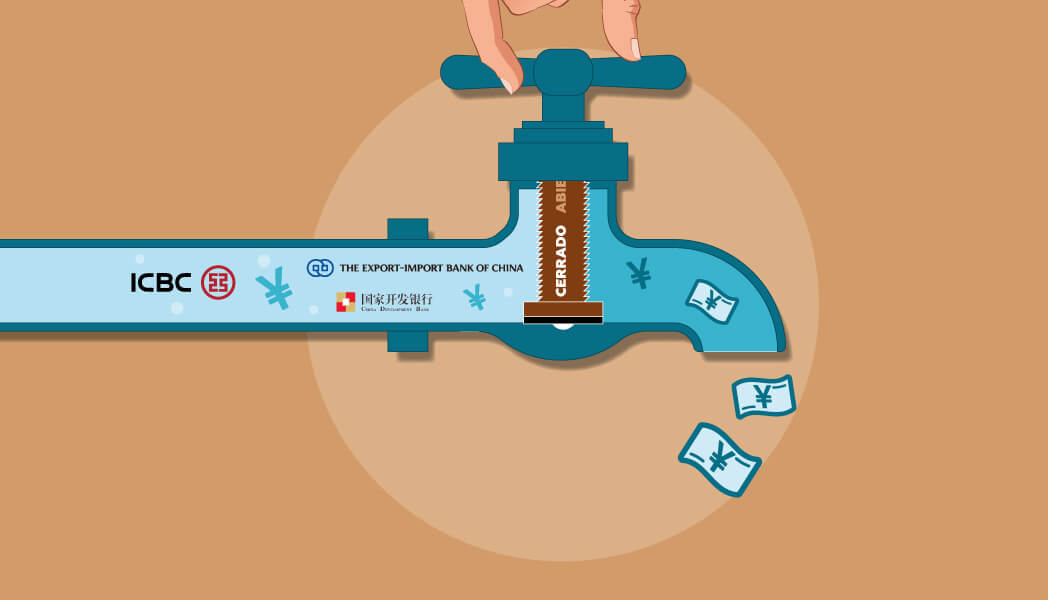

Ilustración: Alonso Gañan.

Es posible que el año 2020 haya marcado un punto de inflexión en la relación de China con América Latina y el Caribe (ALC). Según una investigación conjunta entre el Centro de Políticas de Desarrollo Global de la Universidad de Boston y el Diálogo Interamericano, el año pasado fue la primera vez desde 2006 que la banca estatal china no concedió nuevos préstamos a los gobiernos de ALC. Esto ocurre después de que China se mantuviera como el mayor acreedor de la región por más de una década.

El financiamiento de China hacia ALC ha ido en declive desde 2017, cayendo de 6.300 millones a 2.100 millones en 2018, a 1.100 millones en 2019 y finalmente a cero en 2020. Sin embargo, la ausencia de nuevos préstamos no significa que China se esté desvinculando de la región, por el contrario, la relación apunta a una evolución de los lazos económicos a través de la inversión directa y un creciente enfoque en el comercio bilateral.

Desde su intensificación en la década de los 2000, las prácticas prestamistas de China en el Sur Global han sido objeto de un intenso debate, especialmente en el contexto de las crecientes tensiones entre Washington y Beijing. Muchos críticos afirman que China ejerce intencionadamente la «diplomacia de la trampa de la deuda,» que consiste en extender grandes préstamos a países en necesidad de financiamiento para desarrollar costosos proyectos difíciles de costear a largo plazo, todo con el fin de hacerse con el control de valiosos activos en el caso de un default. Por el contrario, algunos analistas subrayan que China simplemente está acudiendo a las necesidades financieras del mundo en desarrollo que no son cubiertas por instituciones multilaterales como el Fondo Monetario Internacional y el Banco Mundial, argumentando que las preocupaciones sobre las condiciones injustas de los contratos y la pérdida de soberanía son exageradas.

Independientemente de la intensidad del debate, lo cierto es que la mayor parte de la discusión se basa en conjeturas. De los más de 2.000 contratos de financiamiento que China ha firmado con países alrededor del mundo, sólo se ha hecho pública una parte de ellos, lo que hace que cualquier tipo de evaluación de la financiación china sea, en el mejor de los casos, limitada. La mayor parte de las investigaciones y controversias sobre el tema se basan en relatos anecdóticos de informes mediáticos, en casos escogidos a dedo y en extractos de un pequeño número de contratos. Además, no hay evidencia de que China haya recurrido a la incautación de activos por falta de pago en país alguno, como han puesto de manifiesto en múltiples ocasiones las investigaciones de la Universidad Johns Hopkins y el Grupo Rhodium. La polémica en torno a la financiación china es, por tanto, más una manifestación de geopolítica que un auténtico debate sobre los mecanismos de financiación del país asiático.

No obstante, es precisamente la falta de información sobre los préstamos chinos lo que ha generado tanta controversia. El pasado mes de marzo, el laboratorio de investigación AidData publicó el primer análisis sistemático de las condiciones legales de los préstamos extranjeros del país asiático. El estudio hace referencia a 100 contratos entre entidades estatales chinas y gobiernos prestatarios en 24 países del Sur Global, incluidos 8 de ALC. El trabajo ofrece tres conclusiones generales. En primer lugar, los contratos contienen cláusulas de confidencialidad que impiden a los prestatarios revelar las condiciones o incluso la existencia de la deuda. En segundo lugar, los prestamistas chinos buscan la ventaja sobre otros acreedores, utilizando acuerdos de garantía como cuentas de ingresos controladas por el prestamista y promesas de mantener la deuda fuera de cualquier intento de reestructuración colectiva. Por último, las cláusulas de cancelación, aceleración y estabilización de los contratos permiten potencialmente a los prestamistas influir en la política doméstica y foránea de los países acreedores.

En este orden de ideas, se puede argumentar que las conclusiones del trabajo de AidData son en parte responsables de la disminución de los préstamos chinos en ALC. La mayoría de los contratos de financiamiento proveniente de China tienden a ser negociados directamente de gobierno a gobierno, lo que, junto con los altos niveles de confidencialidad de los contratos, puede limitar la capacidad de maniobra financiera de futuras administraciones, generando tensiones con Beijing en el proceso. Esto es especialmente relevante en ALC, dadas las constantes fluctuaciones políticas entre los gobiernos de turno y sus sucesores, como también el desprendimiento por parte de Beijing de los acontecimientos de política doméstica a nivel regional.

Hace quince años, la llamada «marea rosa» -el giro hacia los gobiernos de izquierda en ALC- estaba en pleno apogeo y la demanda china por materias primas estaba generando una afluencia de capital externo sin precedentes en la región. Es en esta época que China se convierte en el principal acreedor de ALC. Hoy en día, el panorama político que acontece a la región es completamente distinto al de aquel entonces, especialmente en lo que respecta a Venezuela y la grave crisis que atraviesa el país. Se suponía que Venezuela iba a ser el faro de la cooperación china en ALC, sin embargo, el petroestado terminó altamente endeudado con la potencia asiática sin mucho que mostrar después de más de 60 mil millones de dólares en préstamos. En gran parte fueron las relaciones Estado a Estado, detrás de cámaras y sin supervisión legislativa o pública, lo que generó los catastróficos resultados obtenidos en Venezuela. Lo más probable es que otros gobiernos de la región hayan tomado nota.

Después de más de una década siendo el principal prestamista de ALC, las autoridades chinas parecen haber tomado conciencia de las vicisitudes políticas de la región a la hora de conceder grandes préstamos. La caída de la financiación china puede atribuirse, por tanto, a que los bancos chinos han reevaluado sus prácticas financieras, especialmente tras el fiasco de Venezuela. Esta tendencia ha ido acompañada de un aumento en las renegociaciones de deuda a lo largo del continente, siendo Ecuador el caso más destacado -a finales de 2020 Ecuador renegoció parte de su deuda tanto con el Banco de Desarrollo de China como con el Eximbank de China-. Asimismo, muchos países latinoamericanos han adquirido experiencia sobre cómo tratar con los bancos chinos y, quizás, hoy en día están más al tanto de la condicionalidad que traen consigo los préstamos. Lo que es más, la pandemia del COVID-19 tendrá efectos duraderos en el desarrollo de proyectos a gran escala financiados por capital chino.

Poniendo a un lado el tema del financiamiento, es importante recalcar que el comercio entre China y ALC se mantuvo estable en 2020. Esto es bastante revelador, sobre todo si se tiene en cuenta que el PIB de ALC cayó más de un siete por ciento en 2020 y que las exportaciones disminuyeron en general. Las exportaciones de ALC a China aumentaron ligeramente de 135.200 millones de dólares a un estimado de 135.600 millones, mientras que las exportaciones de China a ALC cayeron ligeramente de 161.300 millones a un estimado de 160.000 millones. Dado que el PIB de la región se redujo drásticamente, esto significa que las exportaciones a China aumentaron significativamente como proporción del PIB regional.

Otro punto para resaltar en las relaciones entre China y ALC en 2020 fue en el campo de la inversión extranjera directa. Las operaciones de fusiones y adquisiciones (M&A) chinas en la región repuntaron de 4.300 millones de dólares en 2019 a 7.000 millones en 2020. Esta tendencia se debe a que empresas occidentales se encuentran vendiendo sus activos a compradores chinos, especialmente en el sector de la infraestructura eléctrica. Por ejemplo, China Three Gorges Corp compró la participación del 83,6% de Sempra Energy en la compañía peruana Luz del Sur, la mayor compañía eléctrica de Perú, por 4.100 millones de dólares, y State Grid Corp of China compró Chilquinta Energía, la tercera distribuidora más grande de Chile, también a Sempra Energy por 2.400 millones de dólares. Con ambas ventas, Sempra Energy, una de las mayores empresas de infraestructura energética de Estados Unidos, marca su salida de Sudamérica.

En la última década, las empresas chinas, públicas y privadas, apalancadas por los grandes préstamos ofrecidos por la banca estatal china, ganaron importante terreno en ALC. Sin embargo, es probable que las relaciones sino latinoamericanas se vean sometidas a una revisión, siendo la pandemia el factor catalizador. Habrá nuevos desarrollos en proyectos «greenfield,» es decir, la adquisición o fusión con proyectos existentes. Igualmente, es probable que se dé un aumento considerable en el comercio bilateral a medida que los países comiencen a controlar la pandemia. Asimismo, una mayor participación de China en las industrias médica y farmacéutica se derivará de la cooperación en relación con la pandemia -China ha participado activamente en ensayos clínicos y en la producción de vacunas en la región-. En conclusión, el declive de la financiación china a ALC representa una relación en evolución, no un distanciamiento entre los bloques.